palabras de acción

Inversiones

Lectura de 5 minutos

enero 7, 2025

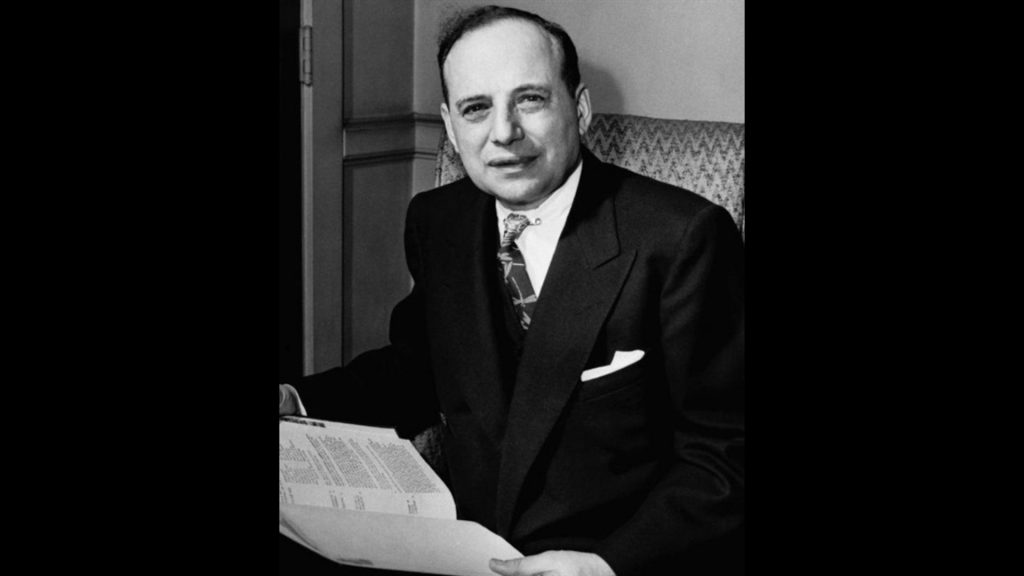

¿Quién es el padre de la inversión en valor? Si alguna vez te has preguntado quién puso las bases de la inversión inteligente, seguramente el nombre de Benjamin Graham aparecerá en la conversación inmediatamente. Este genio financiero no solo revolucionó la manera de analizar acciones, sino que también enseñó cómo hacer crecer nuestro dinero con menos riesgos. En este artículo, descubrirás qué hace tan especial su enfoque, cómo puedes aplicarlo a tus decisiones de inversión y por qué sigue siendo tan importante hoy. Acompáñanos y conoce los secretos detrás de la filosofía de inversión que cambió la historia de Wall Street. ¡Te sorprenderás!

Hablar de Benjamin Graham es mencionar a una de las mentes más brillantes que ha influido en el mundo de las finanzas. Nacido en Londres y criado en Estados Unidos, Graham es conocido como el padre de la inversión en valor, ✍ un enfoque que se centra en encontrar activos subvalorados en el mercado. Su legado no solo transformó la manera de invertir, sino que también inspiró a generaciones de inversionistas, incluido Warren Buffett, quien lo considera su mentor.

Cuando pensamos en los pilares de la inversión moderna, el nombre de Benjamin Graham destaca de inmediato. Su método de inversión en valor marcó un antes y un después en Wall Street. Graham creía que los mercados financieros podrían ser irracionales en el corto plazo, pero que, a largo plazo, el verdadero valor de los activos saldría a la luz. 📈 Esto lo llevó a desarrollar principios que ayudan a los inversionistas a identificar oportunidades reales, minimizando riesgos y maximizando ganancias.

La inversión en valor es una estrategia financiera que busca identificar activos infravalorados en el mercado con el objetivo de obtener ganancias significativas a largo plazo. 🧐 Este enfoque fue desarrollado por Benjamin Graham, conocido como el padre de la inversión en valor, quien basó su método en análisis fundamental y principios de disciplina. Para Graham, el mercado a menudo sobrerreacciona a noticias o eventos, creando oportunidades para aquellos dispuestos a buscar valores ocultos. En este artículo, explicaremos los fundamentos de esta filosofía y cómo puedes aplicarla en tus decisiones de inversión.

Uno de los pilares de la inversión en valor según Benjamin Graham es la búsqueda de acciones “baratas” en el mercado. Pero, ¿qué significa realmente comprar barato? No se trata de adquirir acciones con precios bajos en términos absolutos, sino de encontrar activos cuyo precio de mercado esté por debajo de su valor intrínseco. 😜

El valor intrínseco es el verdadero valor de una empresa, basado en sus activos, ingresos, deudas y potencial de crecimiento. Por ejemplo, una empresa puede tener un precio por acción de $10, pero si su valor intrínseco se calcula en $15, según Graham, esa acción representa una oportunidad de inversión.

Graham recomendaba invertir en compañías con fundamentos sólidos y un historial comprobado de estabilidad financiera. ✌ Estas empresas suelen tener un bajo nivel de deuda, un flujo de caja constante y una ventaja competitiva en su industria. Aunque los beneficios pueden tardar en materializarse, la paciencia es clave para aprovechar el crecimiento del valor intrínseco a largo plazo.

Encontrar gangas en el mercado requiere un enfoque sistemático y disciplinado. Benjamin Graham desarrolló varios criterios para identificar oportunidades:

Al seguir estos principios, los inversionistas pueden reducir riesgos y aumentar sus probabilidades de éxito.

Si te está resultando útil este contenido y quieres tomar acción sobre tu futuro y tu situación financiera, no olvides unirte a nuestro canal en TikTok compartimos noticias y contenidos de valor sobre educación financiera, trading y la bolsa de valores.

Benjamin Graham dejó una huella imborrable en el mundo financiero. Sus aportes radican en su enfoque riguroso hacia la inversión, priorizando la seguridad del capital y el análisis fundamental de empresas. Graham enseñó a los inversores a valorar las acciones según su verdadero valor intrínseco, utilizando un margen de seguridad para mitigar riesgos. Su obra maestra, “El inversor inteligente,” sigue siendo una guía esencial para los inversores. Te presentamos a continuación algunos de sus principios más conocidos.

“El inversor inteligente”, escrito por Benjamin Graham, es una obra clave en el mundo de las finanzas que ha guiado a generaciones de inversionistas. En este libro, Graham expone principios fundamentales que, a pesar del paso del tiempo, siguen siendo vigentes para quienes buscan una estrategia de inversión disciplinada y racional. ✍ A continuación, explicaremos tres de sus aportes más importantes: el enfoque en el valor intrínseco, el margen de seguridad y la importancia de la disciplina y la paciencia.

Uno de los conceptos centrales de “El inversor inteligente” es el valor intrínseco. Graham define este valor como la verdadera esencia financiera de una empresa, basada en factores objetivos como sus activos, ingresos, deudas y potencial de crecimiento. 📈 Este enfoque permite a los inversionistas evaluar una acción más allá de las fluctuaciones del mercado y enfocarse en su valor real.

La clave está en distinguir entre el precio de mercado y el valor intrínseco. Mientras que el primero puede estar influido por emociones y tendencias pasajeras, el segundo representa un análisis más profundo y racional. Por ejemplo, una acción que cotiza a $50 podría estar realmente subvalorada si su valor intrínseco es de $80.

Graham insta a los inversionistas a realizar un análisis exhaustivo antes de tomar decisiones. Esto implica estudiar los estados financieros de una empresa, evaluar su capacidad de generar beneficios sostenibles y entender su posición en el mercado. ✍ Al centrarse en el valor intrínseco, los inversionistas pueden identificar oportunidades que el mercado podría estar ignorando.

En esencia, este principio fomenta una inversión basada en hechos y fundamentos, no en especulaciones. Para quienes aplican esta filosofía, el mercado deja de ser un juego de azar y se convierte en una herramienta para construir riqueza a largo plazo.

Otro aporte fundamental de “El inversor inteligente” es el concepto del margen de seguridad, que Graham describe como la diferencia entre el valor intrínseco de una acción y su precio de mercado. 🤔 Este margen actúa como una especie de colchón que protege al inversor contra errores de cálculo o fluctuaciones inesperadas del mercado.

El margen de seguridad no solo ayuda a reducir el riesgo, sino que también aumenta las probabilidades de obtener rendimientos positivos. Por ejemplo, si una acción tiene un valor intrínseco de $100 y está disponible en el mercado por $70, el margen de seguridad es del 30%. 😊 Esto significa que incluso si el análisis inicial contiene errores o si el mercado experimenta caídas, las posibilidades de perder dinero son más bajas.

Este concepto también refleja la filosofía conservadora de Graham, quien destaca la importancia de proteger el capital antes de buscar rendimientos. Para él, la inversión no se trata solo de ganar, sino de minimizar las pérdidas potenciales.

El margen de seguridad también es una guía para manejar la volatilidad del mercado. 😨 En lugar de entrar en pánico durante periodos de caídas, los inversionistas que aplican este principio pueden mantener la calma, sabiendo que compraron activos a precios razonables y con un margen que los respalda. Esto les permite tomar decisiones más racionales y menos emocionales.

El último gran aporte de Graham en “El inversor inteligente” es su énfasis en la disciplina y la paciencia. Para él, el mercado bursátil es un terreno donde las emociones pueden llevar a errores costosos. Por eso, aconseja mantener una estrategia clara y resistir la tentación de reaccionar impulsivamente a los movimientos del mercado. ✌

La disciplina implica seguir un plan definido y evitar desviarse por modas o rumores financieros. Graham aconsejaba a los inversionistas establecer criterios específicos para seleccionar activos y mantenerlos sin importar las condiciones externas. 🧐 Esto puede incluir la fijación de objetivos de rendimiento, la definición de un horizonte temporal y la evaluación regular de las inversiones en función de sus fundamentos.

La paciencia, por su parte, es esencial para aprovechar las oportunidades que el mercado ofrece con el tiempo. 🤭 Esto significa que los inversionistas deben estar dispuestos a esperar, incluso si los resultados no son inmediatos.

Un ejemplo clásico de esta filosofía es la crisis financiera de 2008. Los inversionistas que mantuvieron la disciplina y no vendieron en pánico vieron cómo, con el tiempo, los mercados se recuperaron y sus inversiones volvieron a generar rendimientos.

¿Por qué Benjamin Graham es llamado el padre de la inversión en valor?

Benjamin Graham es reconocido como el padre de la inversión en valor, un título que refleja su impacto perdurable en el mundo de las finanzas y la inversión. Su enfoque racional, metódico y fundamentado ha influido tanto a inversionistas individuales como a grandes figuras de la industria, como Warren Buffett. A continuación, explicaremos las razones principales de este reconocimiento: sus principios de inversión, su influencia académica y profesional, y su legado en la trayectoria de Buffett.

Uno de los mayores aportes de Graham fue la introducción de principios claros y prácticos para identificar oportunidades de inversión. En su obra más famosa, “El inversor inteligente”, Graham estableció los fundamentos de la inversión en valor, un enfoque que busca adquirir activos subvalorados en el mercado con el objetivo de generar rendimientos a largo plazo.

Entre los conceptos clave que definieron su filosofía se encuentran:

Estos principios no solo son una guía práctica para invertir, sino también una filosofía que ha perdurado durante décadas, demostrando su eficacia incluso en tiempos de crisis financiera.

Graham no solo destacó como inversor, sino también como un líder académico que inspiró a varias generaciones de profesionales de las finanzas. Fue profesor en la Universidad de Columbia, donde enseñó teoría y práctica de inversión a estudiantes 🧐 que posteriormente se convertirían en figuras destacadas del mundo financiero.

Su metodología combinaba el rigor académico con la aplicación práctica, lo que hacía que sus enseñanzas fueran accesibles tanto para expertos como para principiantes. En sus clases, Graham animaba a sus alumnos a cuestionar las fluctuaciones del mercado y a confiar en análisis fundamentados. 👌 Esta perspectiva académica se reflejó en sus libros, que han sido traducidos a numerosos idiomas y siguen siendo referentes indispensables.

En el ámbito profesional, Graham también dejó una huella imborrable. Fundó la firma de inversión Graham-Newman Corporation, una de las primeras en aplicar sistemáticamente los principios de inversión en valor. 🚀 Su éxito en la gestión de inversiones atrajo a una amplia variedad de clientes y colegas, consolidando su reputación como un visionario en la industria.

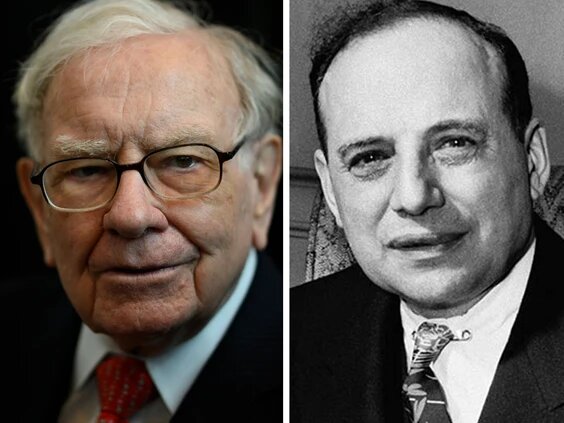

Quizás la evidencia más tangible del impacto de Graham sea su influencia en Warren Buffett, uno de los inversionistas más exitosos y admirados de todos los tiempos. Buffett, estudiante de Graham en Columbia, ha declarado en múltiples ocasiones que “El inversor inteligente” cambió su vida 😯 y que Graham fue la persona que más influyó en su carrera.

Buffett adoptó muchos de los principios de Graham, como el enfoque en el valor intrínseco y el margen de seguridad, pero también los adaptó a su propio estilo de inversión. Por ejemplo, mientras que Graham se enfocaba en encontrar “gangas” en el mercado, Buffett amplió este enfoque al considerar empresas con ventajas competitivas sólidas y capacidad de generar valor sostenible a lo largo del tiempo. 💰

La relación entre Graham y Buffett no solo fue la de maestro y alumno, sino también la de colaborador y heredero intelectual. Buffett trabajó brevemente en la firma de Graham antes de fundar su propia compañía, Berkshire Hathaway, ✌ donde aplicó y perfeccionó los principios aprendidos.

Hoy en día, Buffett no solo honra el legado de Graham mediante su éxito personal, sino también al compartir su filosofía de inversión con nuevas generaciones de inversionistas.

Benjamin Graham, reconocido como el padre de la inversión en valor, continúa siendo una figura clave para los inversionistas modernos, incluso décadas después de su fallecimiento. Sus principios fundamentales, como el valor intrínseco, el margen de seguridad y la importancia de la paciencia, han demostrado ser atemporales 👌 en un mercado que evoluciona constantemente. Aunque las herramientas y tecnologías de análisis han avanzado considerablemente, los conceptos básicos que Graham estableció siguen siendo esenciales para quienes buscan invertir con un enfoque racional y fundamentado.

Uno de los aspectos más destacados de su legado es cómo su filosofía ha sido adoptada y adaptada por figuras influyentes como Warren Buffett. 💪 Este enfoque, basado en la disciplina y el análisis cuidadoso, sigue siendo una brújula para los inversionistas que desean evitar errores comunes como sucumbir al pánico del mercado o seguir modas financieras pasajeras. Además, su obra sigue siendo una referencia obligatoria en la formación de nuevos inversionistas, tanto en el ámbito académico como en la práctica cotidiana.

En un mundo financiero donde la volatilidad y la incertidumbre son constantes, los principios de Graham ofrecen una base sólida para tomar decisiones informadas. Las nuevas generaciones, expuestas a mercados globalizados y tecnologías disruptivas, encuentran en su metodología una guía confiable para navegar estos desafíos. ✔ Desde jóvenes emprendedores hasta grandes gestores de fondos, la influencia de Graham sigue moldeando estrategias de inversión exitosas.

En resumen, Benjamin Graham no solo marcó una era en la inversión, sino que dejó un legado que trasciende generaciones. Su impacto continúa inspirando a quienes buscan construir riqueza de manera sostenible, 💰 demostrando que los fundamentos sólidos y el pensamiento crítico son herramientas imprescindibles para el éxito financiero.

ver más artículos

filtrar por categoría

Ver más artículos

Stop loss: tu línea de defensa cuando el mercado se pone feo El stop loss es una orden que colocas para limitar tus pérdidas, imagina que compras una acción esperando que suba, pero de repente todo se desploma. En vez de ver cómo tu dinero desaparece, el stop loss cierra tu operación automáticamente cuando el […]

¿Qué es un mentor de trading y qué hace exactamente? Un mentor de trading es alguien que ya recorrió el camino que tú estás por iniciar, no es un gurú que te va a dar señales milagrosas, ni un robot que solo repite teoría. Es una persona real, con experiencia en los mercados, que te […]

Las Bolsas de Valores de LATAM La historia bursátil de Latinoamérica refleja el desarrollo económico de la región. Desde el auge de industrias tradicionales hasta la expansión tecnológica, las bolsas han sido motor de crecimiento y una ventana para la inversión. Todo comenzó como espacios donde empresarios e inversionistas negociaban acciones para impulsar sus empresas. […]

¿Qué es el trading? Trading es un anglicismo, que, en términos de negocios en español significa intercambiar o comercializar. Es la acción de intercambiar productos por dinero y en la actualidad hace referencia a la compra y venta de activos financieros, ya sean acciones, bonos, materias primas, criptomonedas, divisas y derivados, con el objetivo de […]